Piora na percepção fiscal com novo governo e a sinalização dos novos ministros impactaram negativamente o mercado financeiro.

O mês de novembro foi negativo no mercado brasileiro em função das discussões em torno da PEC da Transição para atender as promessas eleitorais e a sinalização de nomes políticos para a composição dos principais ministérios da equipe econômica do novo governo.

Já no exterior, o mês foi de forte recuperação. As principais bolsas terminaram positivas, influenciadas principalmente pela estabilização da inflação nos países desenvolvidos e a menor necessidade de novos aumentos nos juros. O enfraquecimento das medidas restritivas na China devido a política de covid-zero, também impulsionou as bolsas globais, especialmente empresas relacionadas as commodities.

Brasil: O alívio do desfecho das eleições teve curta duração e as preocupações aumentaram à medida que o futuro governo foi sinalizando falta de compromisso fiscal, com o aumento de gastos sem uma contrapartida. Desta forma, o mercado já precifica que os juros devem subir ou permanecer elevados por período maior do que o previsto anteriormente.

Com a piora na expectativa das contas públicas e maior expectativa de juros, a marcação a mercado dos títulos públicos atrelados a inflação apresentou forte queda, prejudicando nosso resultado. Já o Ibovespa, principal índice de ações da bolsa brasileira, teve queda de -3,0% no mês.

Do lado positivo, a taxa de desemprego continua em queda e chegou a 8,3% no trimestre finalizado em outubro, sendo o menor índice para o período desde 2014. Embora seja uma tendência do processo de retomada do mercado de trabalho após a pandemia, o crescimento da atividade econômica também teve contribuição na criação de novas vagas de emprego.

Já o índice de confiança empresarial (ICE), medido pela Fundação Getúlio Vargas, teve forte queda de 6,7 pontos, atingindo 91,5 pontos, o menor nível desde fevereiro deste ano. A piora na percepção do nível de atividade corrente e a perspectiva de continuidade desta tendência nos próximos meses influenciaram a confiança empresarial de todos os setores pesquisados pelo índice (Comércio, Indústria, Serviços e Construção).

Os ativos financeiros apresentaram o seguinte comportamento em novembro:

- A rentabilidade dos títulos públicos federais, medida pelo IMA-B (principal índice de referência dos títulos públicos brasileiros), foi negativa em -0,79%;

- O IBOVESPA, principal índice da bolsa de valores brasileira, fechou o mês com queda de -3,06%;

- O CDI, principal referência para os ativos de renda fixa, trouxe retorno de +1,02%;

- A caderneta de poupança rendeu +0,65% no mês;

- O dólar Ptax encerrou o mês em alta de +0,71% frente ao real.

Exterior: A desaceleração da inflação nos países desenvolvidos e o afrouxamento das restrições de mobilidade na China animaram os mercados globais.

Nos Estados Unidos, além da melhora da inflação registrada em novembro, o bom crescimento da atividade econômica e o crescimento da renda das famílias, são bons indícios de que a economia está se fortalecendo e o plano do banco central americano (FED) está funcionando.

Na China, após uma onda de manifestações contra restrições de circulação, as autoridades chinesas deram sinais de um possível relaxamento de sua rígida política de covid zero. Desta forma, aumentaram as expectativas de investimentos pesados nos setores imobiliário e de infraestrutura, que por sua vez, colocariam a economia chinesa novamente na rota de crescimento robusto visto nos últimos anos.

Já na Zona do Euro, a euforia também esteve relacionada com a desaceleração da inflação, que registrou a primeira queda após 17 meses consecutivos registrando altas. Com isso, melhorou a expectativa de menor taxa de juros definida pelo banco central europeu (BCE) e consequentemente, menor queda da atividade econômica.

As bolsas internacionais encerraram o mês com o seguinte desempenho: O S&P500 (Índice que mede o desempenho de 500 empresas norte-americanas) fechou em alta de +5,38%. O Euro Stoxx 50 (Índice composto por 50 empresas de maior destaque da Zona do Euro) fechou em forte alta de +9,60% no mês. Entre os emergentes, o MSCI-EM (Índice de referência composto por ações dos principais países emergentes) fechou em forte alta de +14,63%.

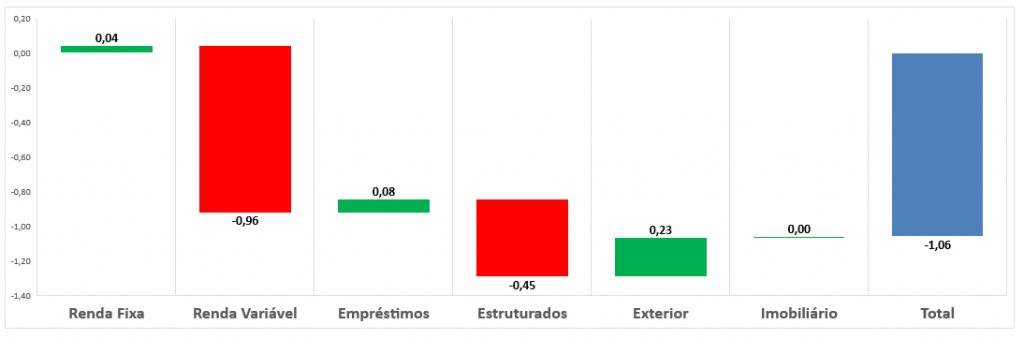

WSS: Em novembro a rentabilidade da WSS foi de -1,06%. O gráfico a seguir mostra a contribuição positiva ou negativa de acordo com o volume aplicado em cada segmento.

Obs: Cota WSS de novembro é prévia, sujeita a pequenos ajustes.

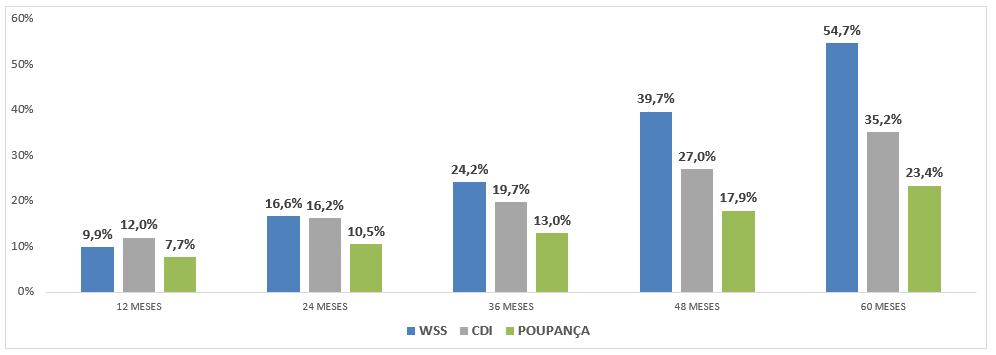

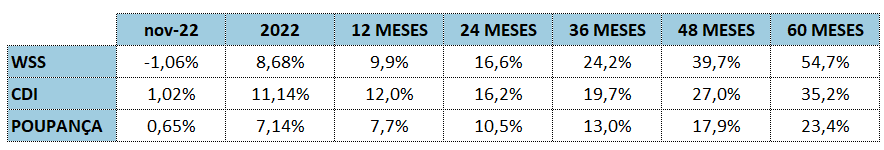

No acumulado de 2022, os investimentos da WSS totalizam retorno de 8,68%. Nos últimos 12, 24 e 36 meses a rentabilidade da WSS acumula +9,92% (83% do CDI), +16,63% (102% do CDI) e +24,18% (123% do CDI) respectivamente.

Histórico de Rentabilidade da WSS x CDI e Poupança: