Desempenho modesto dos títulos públicos com a persistência da inflação

No exterior, com a persistência da inflação e o forte crescimento da economia americana, os agentes de mercado adiaram a expectativa de cortes nas taxas de juros do 1º. para o 2º. semestre. Por outro lado, o forte desempenho das empresas de tecnologia impulsionou os principais índices de bolsas globais.

Já no Brasil, a dinâmica do mercado seguiu os ventos do exterior. Com a recente alta da inflação local e o bom desempenho da economia, os agentes de mercado elevaram as expectativas dos juros futuros, o que impactou negativamente os ativos locais.

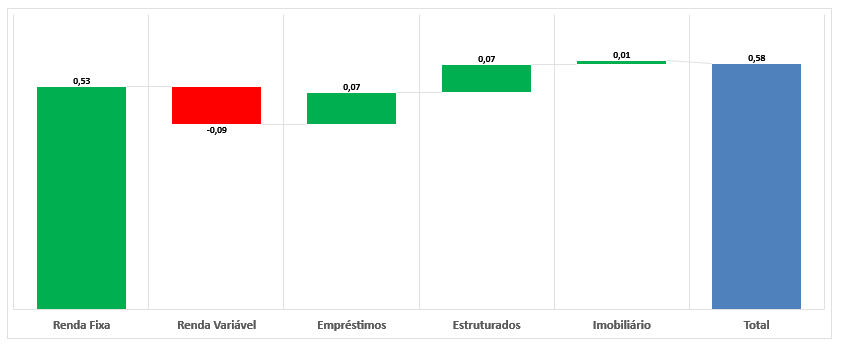

Diante deste cenário, a rentabilidade dos investimentos da WEGprev atingiu resultado de +0,58%no mês. O gráfico a seguir mostra a contribuição de cada segmento, positiva ou negativa, de acordo com o volume aplicado.

Obs: Cota informada acima é prévia, sujeita a pequenos ajustes.

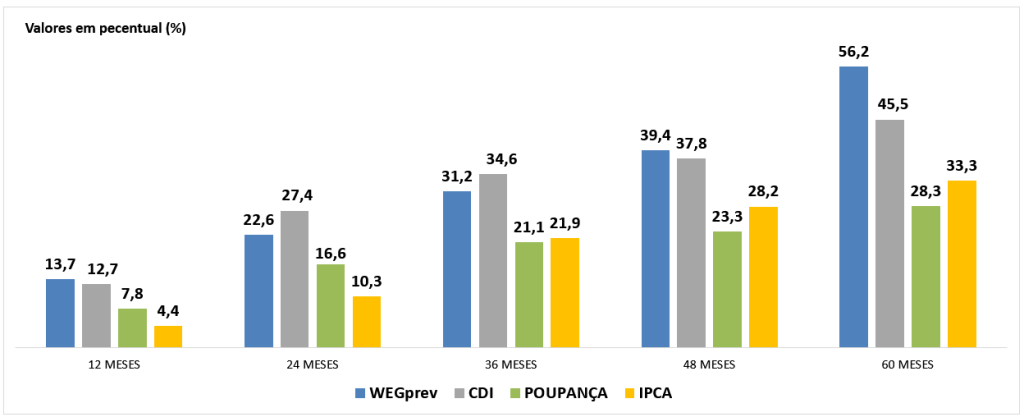

Segue comparativo de rentabilidade dos últimos 5 anos:

Brasil: Os ativos brasileiros tiveram desempenho moderado no mês, em resposta ao aumento da inflação e maior expectativa de juros futuros.

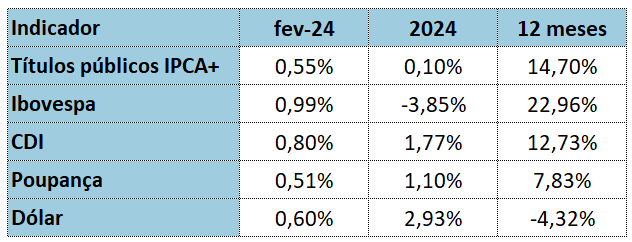

O Ibovespa, principal índice de ações da bolsa brasileira, teve alta modesta de +0,99% no mês, acumulando queda de -3,85% no ano. Apesar da pequena alta no mês, os investidores estrangeiros seguem retirando capital da bolsa brasileira, sendo que no ano o saldo das retiradas é negativo em torno de R$ 18 bilhões.

Mesmo com a queda dos últimos meses, a inflação segue pressionada pela alta no preço dos alimentos, explicada por fatores climáticos mais intensos, como altas temperaturas ou chuvas mais intensas em diversas regiões produtoras do país. Com esta pressão na inflação, os agentes de mercado elevaram as expectativas das taxas de juros futuros.

No segmento de renda fixa, o IMA-B, que é um índice formado por títulos públicos indexados à inflação medida pelo IPCA, apresentou valorização modesta de +0,55%.

Já a moeda brasileira (BRL) obteve desvalorização de -0,60% ante o dólar americano, acumulando queda de -2,93% no ano. Além do desempenho em relação à moeda brasileira, o dólar americano vem se fortalecendo contra várias moedas globais no ano.

Em relação à política monetária, o Banco Central (BC) sinalizou que deve manter o ritmo de corte nas próximas reuniões, mas segue com cautela em relação à inflação de serviços. Atualmente, a taxa básica de juros (SELIC) está em 11,25% e a expectativa de mercado é que encerre o ano em torno de 9%.

A taxa de desemprego aumentou para 7,6% no trimestre móvel terminado em janeiro, acima da taxa de 7,4% registrada em dezembro. O aumento da taxa de desemprego era esperado pelos agentes de mercado, devido a sazonalidade do mercado de trabalho após a oferta de empregos de final de ano.

Os ativos financeiros apresentaram o seguinte comportamento em fevereiro:

Exterior: Persistência da inflação e a força da economia americana aumentaram as expectativas de juros futuros e impactaram os ativos globais.

Apesar da tendência de queda na inflação dos Estados Unidos registrada nos últimos meses, a recente aceleração da inflação na base mensal elevou a cautela dos agentes de mercado, que aumentaram as expectativas dos juros futuros.

Com juros elevados por mais tempo na maior economia do mundo, os investidores voltaram a comprar a moeda americana que se fortaleceu durante o mês. Com este cenário de juros elevados, aumenta a atratividade da renda fixa americana, considerada por muitos como o porto seguro dos investimentos.

Apesar da piora na expectativa das taxas dos juros futuros, os balanços das grandes empresas de tecnologia americanas animaram os agentes de mercado e o principal índice da bolsa americana (S&P 500) registrou alta de +5,2% no mês.

Já na Zona do Euro, continua a tendência de queda da inflação e alta expectativa para o início do ciclo de cortes na taxa de juros, embora o Banco Central Europeu (BCE) segue com cautela no discurso, enfatizando que a inflação de serviços e de salarios estão em níveis muito elevados, devido ao mercado de trabalho aquecido.

Na China, continuam as preocupações em relação ao ritmo de crescimento do país. Além da crise do setor imobiliário que se arrasta por vários meses, outros temas sensíveis como a queda da taxa de natalidade e o desemprego elevado entre os jovens demonstram a dificuldade para atingir o nível de crescimento das últimas décadas. À medida que os estímulos do governo não criam um ambiente de crescimento sustentável, os investidores globais seguem reduzindo os investimentos no país.

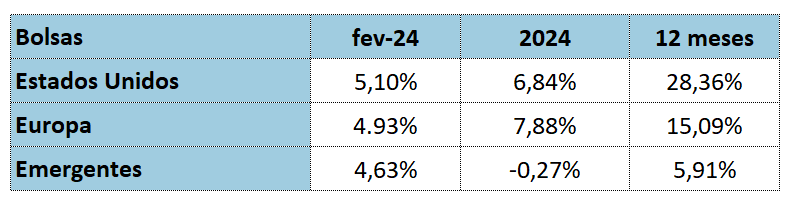

As bolsas internacionais encerraram o mês com o seguinte desempenho: